在自助投资者快速增长的背景下,期权驱动型ETF策略的使用显著增加,尤其是以覆盖看涨期权为核心的产品。这类产品在市场上频繁出现高分配率,引发资金涌入,但相关风险与潜在结果往往未被充分审视。

作者提出,用“可能结果的范围”(英文缩写为 ROPO)来提醒投资者:任何策略都对应一整套可能的市场结果,而不仅是其中“看起来不错”的部分。投资者在选择策略前,需要先决定自己愿意多大程度亲自参与决策,以及愿意承担多大的结果区间波动。

GOOY:高收益对应有限上涨与较大下跌暴露

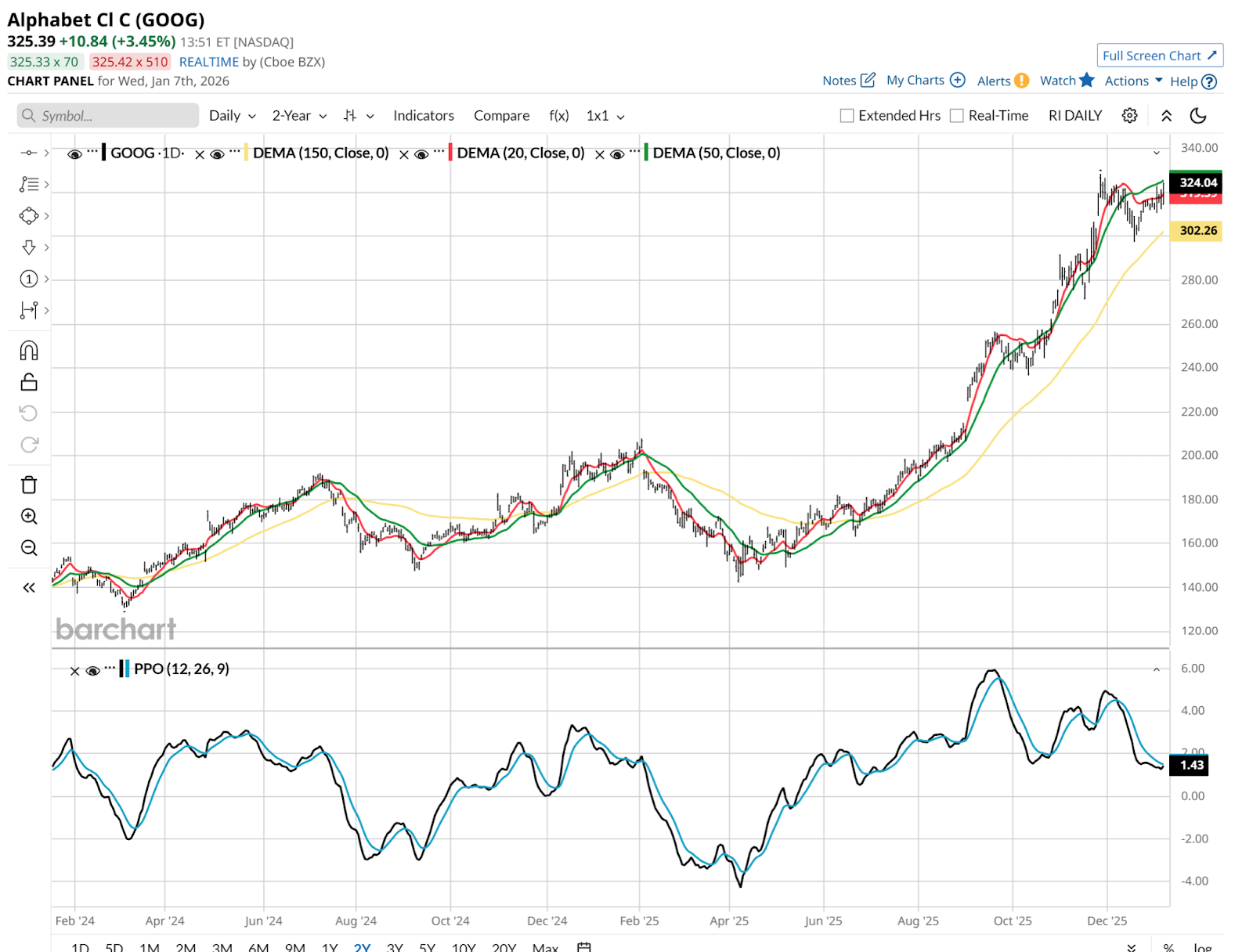

YieldMax Alphabet Option Income Strategy ETF(代码:GOOY)是近期受到关注的此类产品之一。其标的为谷歌母公司 Alphabet(GOOG、GOOGL),以期权策略获取较高分配率,收益率表现醒目。

作者指出,买入 GOOY 实质上是将一套“合成覆盖看涨期权”策略外包给基金管理人:

- 投资者获得持续的期权收入;

- 上涨空间被有效封顶;

- 对标的股价下跌的风险则几乎完全敞口。

在这种结构下,投资者参与的是一笔“ROPO 很宽”的交易:在上涨大幅受限的同时,仍需面对可能出现的明显下跌甚至暴跌。高分配率并非“突破物理定律”,而是对这一结果结构的直接反映。

与之对比的两种期权做法

作者将 GOOY 的结构与两类常见的个人期权操作进行了对比:

-

买入看涨期权(Call)

作者提到,其同事 Mark Hake 近期曾推荐直接买入看涨期权。对买方而言,最大亏损被限定在期权投入金额之内,这也是作者在个人期权交易中偏好的方式之一(同时包括保护性价差和买入看跌期权):- 最多损失为已投入的权利金;

- 因此只需投入自己可以承受全部损失的资金。

作者将其比喻为“只带 100 美元现金进赌场,钱包留在酒店房间”,以强调风险上限明确。

-

卖出看跌期权(Put)

与此相对,卖出看跌期权在风险结构上更接近 GOOY:- 投资者通过收取权利金获得收益;

- 前提是假设标的股价不会出现大幅、突然的下跌;

- 一旦股价大幅跌破执行价,损失可能迅速放大。

作者称,当前财报季往往成为空头集中出击的时段,股价大幅波动的概率上升。在这种环境下,为了追求“看起来不错”的年化收益率而承担较大下行风险,是否合适完全取决于个人偏好。作者表示,尽管自己做过数千笔期权交易,但从未卖出过看跌期权,原因在于希望将自身的 ROPO 控制在较低水平。

控制权与“黏性”风险

另一个差异在于对期权参数的掌控程度。直接交易期权时,投资者可以自行决定执行价、到期日等关键要素;而买入 GOOY 等产品,则意味着将这些具体设置交由基金管理人处理。

作者特别提到一种“黏性”风险情形:

- 若买入的看涨期权因股价下跌而到期失效,损失即为已知的权利金;

- 但若卖出看跌期权,而股价在财报等事件后大幅跳空下跌,则类似于在不利财报前设置了止损单:

- 某日美东时间下午 4 点收盘前,投资者可能仍认为处于“受保护”状态;

- 次日美东时间上午 9:30 开盘时,股价已在保护区间之外,风险迅速兑现。

以 GOOY 的标的 Alphabet 为例,自 2020 年以来,该股曾有四个交易日出现隔夜跌幅至少 7% 的情况。作者指出,在这类情形下:

- GOOY 在初期可能因期权收入而略微缓冲跌幅;

- 但这部分“保护”很快被消耗殆尽;

- 随后 GOOY 的净值下跌幅度会迅速接近标的股票本身,而此前获得的收入则更像是由投资者自己“补贴”,而非真正意义上的利润。

关注“异常情形”的结果区间

作者建议,投资者在思考 ROPO 时,不应只针对“情况还算正常”的情景进行交易设计,而应同时考虑“情况变得异常”的可能性。在其表述中,未来市场环境中“异常情况”出现的概率不容忽视。

文末,作者提到,Barchart 的期权筛选工具可用于帮助投资者管理自身的结果区间,并重新掌握策略选择的主动权。

文中观点来自 Sungarden Investment Publishing 创始人、半退休首席投资官 Rob Isbitts,其更多研究和投资者指导发布于 Substack 平台 ETFYourself.com。其投资组合可通过新推出的 Pi Trade 应用进行复制。